Pożyczka od rodziny – ile zapłacić podatku i jak wypełnić PCC-3?

Zawarcie umowy pożyczki to czynność cywilnoprawna, która – jeśli nie zajdzie jedna z okoliczności wyłączających – generuje obowiązek zapłaty podatku PCC. Jeśli zaciągasz pożyczkę od rodziny, upewnij się, czy skorzystasz ze zwolnienia i zweryfikuj, jakich formalności musisz dopełnić w związku z zawartą umową. Wyjaśniamy, na czym polega obowiązek podatkowy w zakresie PCC, kto jest od niego zwolniony i jak wypełnić deklarację PCC-3.

Na czym polega podatek PCC?

PCC (podatek od czynności cywilnoprawnych) dotyczy czynności cywilnoprawnych określonych w Ustawie o podatku od czynności cywilnoprawnych, czyli np.:

- umowy sprzedaży oraz zamiany rzeczy i praw majątkowych;

- umowy pożyczki pieniędzy lub rzeczy oznaczonych tylko co do gatunku;

- umowy darowizny – w części dotyczącej przejęcia przez obdarowanego długów i ciężarów albo zobowiązań darczyńcy;

- umowy dożywocia;

- umowy o dział spadku oraz umowy o zniesienie współwłasności – w części dotyczącej spłat lub dopłat;

- umowy spółki.

Obowiązek podatkowy powstaje, gdy przedmiotem czynności cywilnoprawnych są rzeczy znajdujące się na terytorium Rzeczypospolitej Polskiej lub prawa majątkowe wykonywane na tym terytorium. Dotyczy to również rzeczy znajdujących się za granicą lub praw majątkowych wykonywanych za granicą, pod warunkiem że nabywca ma miejsce zamieszkania lub siedzibę w Polsce, a czynność cywilnoprawna została dokonana na terytorium Polski.

Kiedy powstaje obowiązek podatkowy PCC?

Obowiązek podatkowy w zakresie podatku od czynności cywilnoprawnych powstaje z chwilą dokonania czynności cywilnoprawnej – czyli np. w dacie zawarcia umowy sprzedaży pojazdu czy z chwilą podpisania umowy pożyczki. Jeśli w treści umowy pożyczki ustalono, że wypłata środków nie nastąpi jednokrotnie i nie wiadomo, jaka będzie suma wypłat, do powstania obowiązku podatkowego dojdzie w momencie wykonania każdorazowej wypłaty.

Do zapłaty podatku są zobowiązane zarówno osoby fizyczne, jak i osoby prawne czy jednostki organizacyjne nieposiadające osobowości prawnej, które są stronami czynności cywilnoprawnych podlegających opodatkowaniu.

Dla przykładu, w przypadku umowy sprzedaży do zapłaty podatku jest zobowiązany kupujący. Jeśli została zawarta umowa darowizny, podatek musi odprowadzić obdarowany. W razie podpisania umowy pożyczki za wypełnienie obowiązku podatkowego odpowiada z kolei biorący pożyczkę.

Kto może skorzystać ze zwolnienia z podatku PCC?

Opodatkowaniu podatkiem PCC nie podlegają pożyczki opodatkowane podatkiem VAT oraz umowy, w których co najmniej jedna ze stron umowy z tytułu dokonania tej czynności jest zwolniona z podatku VAT. Jeśli pożyczkodawcą jest firma pożyczkowa, która zajmuje się udzielaniem pożyczek w zakresie swojej podstawowej działalności, udzielone przez nią pożyczki będą zwolnione z podatku PCC.

Co do zasady obowiązek podatkowy powstanie jednak przy zawieraniu umowy pożyczki od rodziny. Na szczęście najbliżsi mogą skorzystać ze zwolnienia. Chodzi o pożyczki otrzymane od:

- małżonka;

- zstępnego – czyli np. syna, córki, wnuka, wnuczki;

- wstępnego – a więc m.in. mamy, taty, babci, dziadka;

- pasierbów;

- rodzeństwa;

- macochy lub ojczyma.

Dzięki temu podatku od czynności cywilnoprawnych nie musi płacić np. mama, której pieniądze pożyczył syn, wnuczka, która otrzymała środki w ramach pożyczki od dziadków czy mąż biorący pożyczkę od żony (z majątku osobistego do majątku osobistego).

Pamiętaj jednak, że zwolnienie nie następuje automatycznie i musisz w tym zakresie dopełnić określonych formalności.

Co trzeba zrobić, aby skorzystać ze zwolnienia?

W przypadku pożyczek przekraczających 36 120 złotych między wskazanymi osobami (wliczając w to wartość wszystkich pożyczek otrzymanych od tej samej osoby w roku, w którym udzielono ostatniej pożyczki, oraz w ciągu 5 lat poprzedzających ten rok) zwolnienie będzie skuteczne jedynie pod warunkiem:

- złożenia w ciągu 14 dni od zawarcia umowy deklaracji PCC-3 (chyba że umowa została zawarta w formie aktu notarialnego – wtedy formalnościami zajmie się notariusz);

- udokumentowania przez pożyczkobiorcę otrzymania środków z pożyczki w wymaganej formie (np. poprzez potwierdzenie z konta).

Dla przykładu, jeśli dziadkowie zawarli z wnuczkiem umowę pożyczki 3 maja 2024 roku na kwotę 80 tysięcy złotych i przelali tę kwotę na jego konto bankowe, to wnuk – w celu skorzystania ze zwolnienia – musi złożyć deklarację PCC-3 do 17 maja 2024 roku i przedstawić potwierdzenie otrzymania przelewu.

Czy zwolnienie z podatku PCC wymaga złożenia deklaracji w terminie?

Zwolnienie z podatku od czynności cywilnoprawnych wymaga złożenia deklaracji w nieprzekraczalnym terminie 14 dni – jeśli spóźnisz się nawet tylko jeden dzień, nie skorzystasz ze zwolnienia i pożyczka będzie podlegać opodatkowaniu na zasadach ogólnych.

Pamiętaj, aby dopełnić formalności w terminie, ponieważ nie ma możliwości jego przywrócenia. W szczególności nie ma znaczenia, dlaczego doszło do spóźnienia – usprawiedliwieniem nie jest nawet okoliczności losowa taka jak pobyt w szpitalu z powodu choroby.

Jedyny wyjątek stanowi umowa pożyczki do wysokości 36 120 złotych (z uwzględnieniem łącznego limitu), która jest zawierana pomiędzy osobami najbliższymi, w tym między zięciem lub synową a teściami. W takim przypadku pożyczka jest zwolniona z podatku bez konieczności składania deklaracji PCC-3.

PCC-3 a pożyczka – jak wypełnić?

Deklaracja PCC-3 wymaga wypełnienia kilku części.

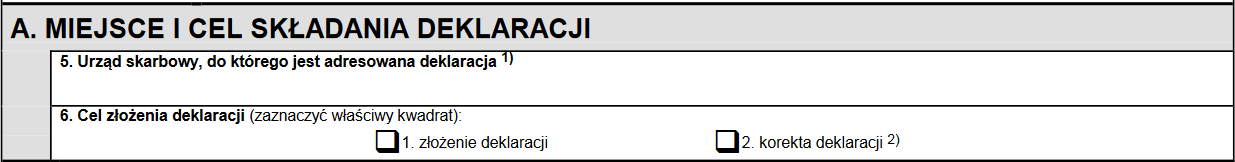

CZĘŚĆ A

Zacznij od uzupełnienia informacji o miejscu i celu składania deklaracji. Wskaż właściwy urząd skarbowy oraz zaznacz, czy celem wypełnienia dokumentu jest złożenie deklaracji czy jej korekta.

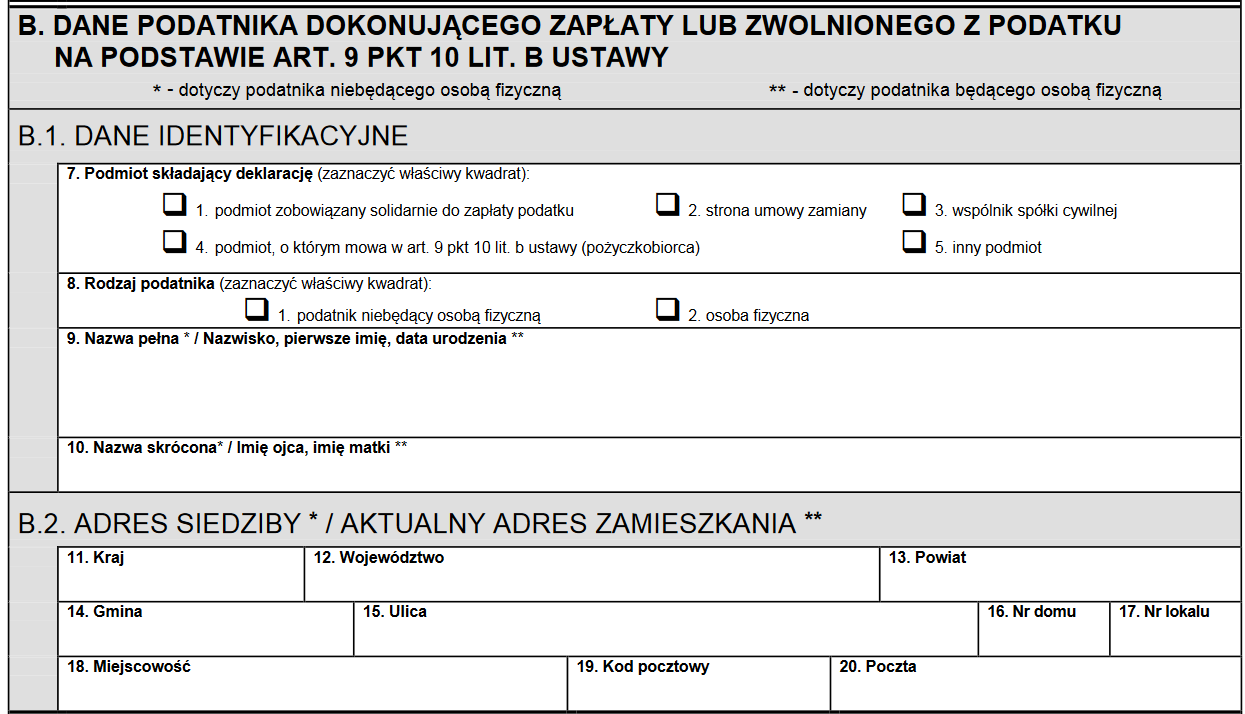

CZĘŚĆ B

W części B wpisz dane identyfikacyjne podatnika. Wybierz podstawę obowiązku podatkowego oraz zaznacz, czy jesteś osobą fizyczną czy prawną. Podaj swoje imię, nazwisko i datę urodzenia oraz imię ojca i matki. Dopisz również adres.

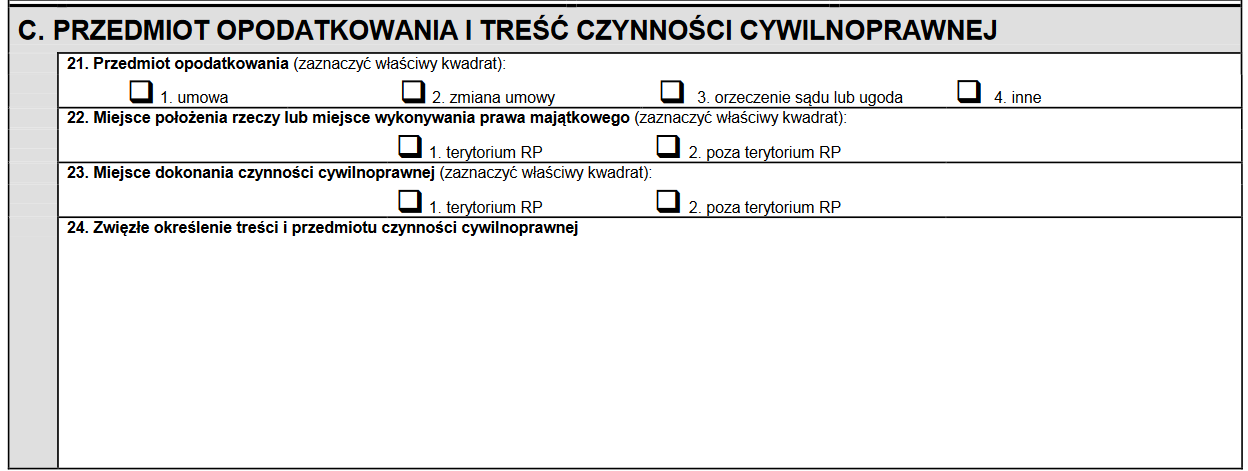

CZĘŚĆ C

Część C dotyczy przedmiotu opodatkowania. Oprócz wyboru jego rodzaju i wskazania miejsca wykonania prawa i dokonania czynności musisz zwięźle opisać przedmiot czynności i jej treść (np. data zawarcia pożyczki, jej strony, przedmiot i najważniejsze warunki).

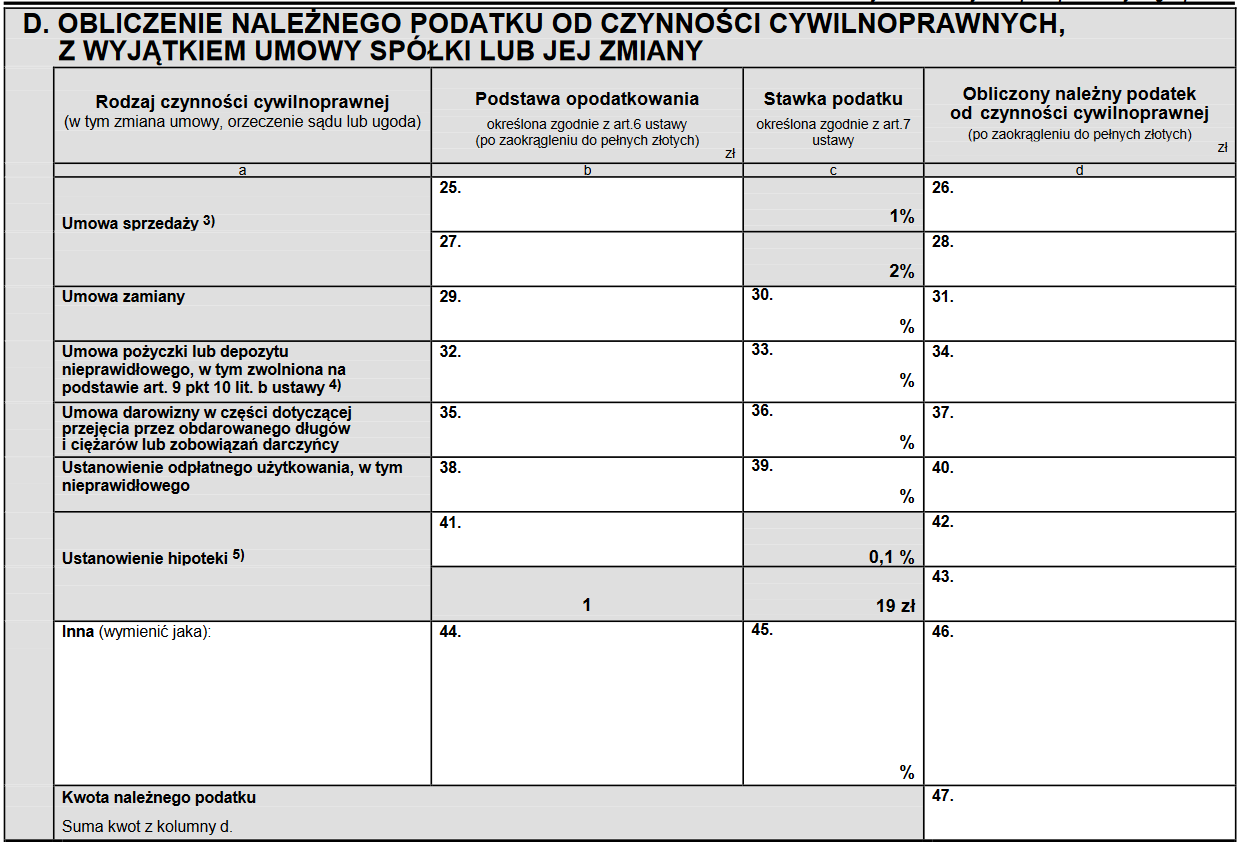

CZĘŚĆ D

W części D znajdź wiersz odpowiadający rodzajowi czynności cywilnoprawnej (w tym przypadku umowa pożyczki lub depozytu nieprawidłowego) i uzupełnij wysokość podstawy opodatkowania, stawkę podatku i obliczony na tej podstawie należny podatek PCC. Nie zapomnij wpisać w polu 47 zsumowanej wartości obliczonego podatku z kolumny d.

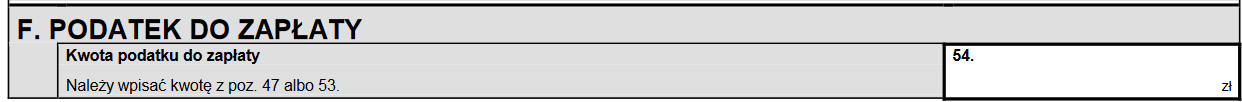

CZĘŚĆ F

Część E dotyczy podatku PCC od umowy spółki, dlatego możesz od razu przejść do części F. Przepisz tam kwotę z poz. 47.

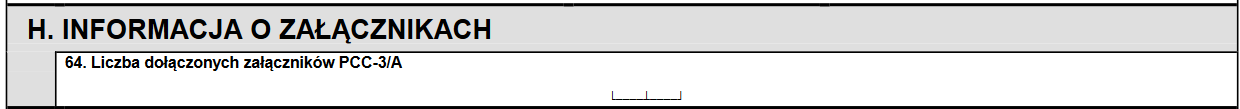

CZĘŚĆ H

Część G to informacje dodatkowe wymagane tylko w określonych, niepowiązanych z umową pożyczki przypadkach. W części H umieść informacje o załącznikach – liczbie załączonych deklaracji PCC-3/A.

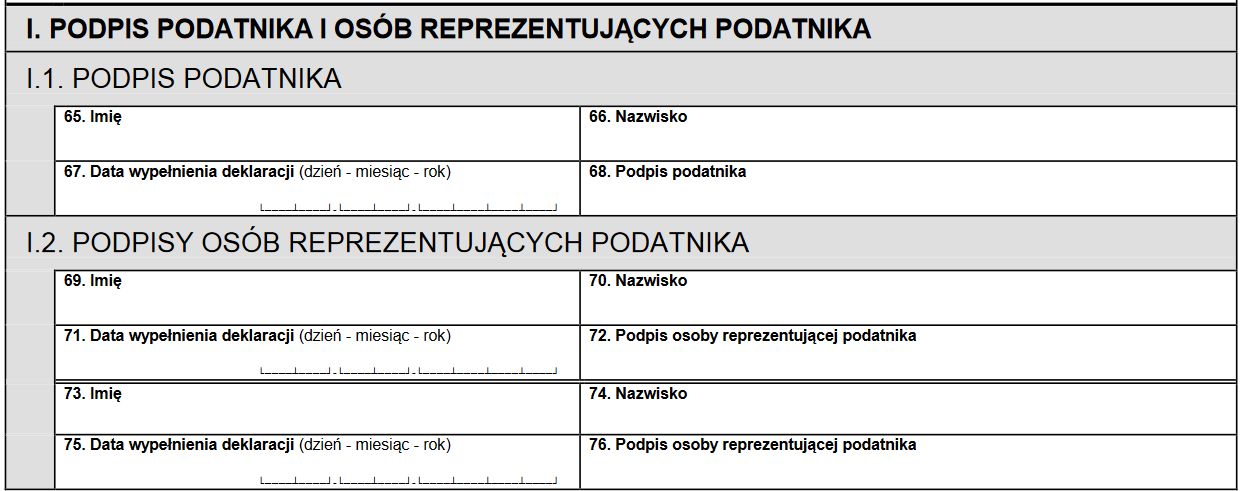

CZĘŚĆ I

W ostatniej części podpisz się imieniem i nazwiskiem oraz wskaż datę wypełnienia deklaracji.

Jak złożyć deklarację PCC-3?

Aktualnie deklarację PCC-3 możesz złożyć do urzędu skarbowego zarówno w formie tradycyjnej (papierowej), jak i przez internet. Jeśli pożyczkobiorców jest więcej, do dokumentu trzeba dołączyć informację o pozostałych podatnikach (PCC-3/A).

Do którego urzędu składa się deklarację PCC-3?

Deklarację PCC-3 w zakresie podatku od czynności cywilnoprawnych od pożyczki należy złożyć do urzędu skarbowego właściwego według miejsca zamieszkania pożyczkobiorcy. Jeśli wypełniasz deklarację papierową, urząd wpisz w pozycji 5. Jeśli dopełniasz formalności online, właściwy urząd wybierzesz z rozwijanej listy.

Gdy biorących pożyczkę jest więcej, wystarczy jedna deklaracja złożona w urzędzie skarbowym właściwym dla jednego z pożyczkobiorców. Nie ma konieczności składania deklaracji PCC-3 oraz PCC-3/A w wielu urzędach.

Podatek PCC a pożyczki w najbliższej rodzinie – interpretacje Ministerstwa Finansów

Ministerstwo Finansów w swoich interpretacjach rozwiewa szereg wątpliwości podatników na temat zwolnienia z podatku od czynności cywilnoprawnych.

Istotną informacją dla rodziców adopcyjnych będzie fakt, że w kontekście podatku PCC za rodziców uważa się także przysposabiających, a za zstępnych – przysposobionych i ich zstępnych. Dodatkowo w stosunku do pożyczek otrzymanych od 27 października 2020 roku za zstępnych uważa się również osoby, które przebywają lub przebywały m.in. w rodzinie zastępczej, a za wstępnych również odpowiednio osoby tworzące rodzinę zastępczą.

Dodatkowo warto wiedzieć, że zwrot pożyczki nie wymaga żadnych czynności, aby nie stracić prawa do zwolnienia. W szczególności nie ma znaczenia, czy pożyczkobiorca spłaci zobowiązanie w terminie, czy nie. Nie ma również różnicy, czy środki zostaną rzeczywiście przeznaczone na wskazany w umowie cel.

Pamiętaj też, że udzielenia ani otrzymania pożyczki nie trzeba wykazywać w zeznaniu PIT za dany rok. Wszystko dlatego, że pożyczkobiorca zgłasza fakt dokonania czynności w deklaracji PCC.

Jeśli zawierasz umowę pożyczki z członkami rodziny, sprawdź, czy jesteś zobowiązany do zapłaty PCC. Gdy korzystasz ze zwolnienia, upewnij się, czy nie musisz wypełnić deklaracji PCC-3. Warto pilnować terminów, ponieważ niedopatrzenie może doprowadzić do obowiązku zapłaty podatku w pełnym wymiarze.

Źródła:

- Ustawa z dnia 9 września 2000 roku o podatku od czynności cywilnoprawnych (t.j. Dz. U. z 2024 r. poz. 295 z późn. zm.)

- https://www.podatki.gov.pl/pcc-sd/rozliczenie-podatku-pcc-od-pozyczki/

- https://www.biznes.gov.pl/pl/portal/00254

- https://www.podatki.gov.pl/media/9658/broszura_mf_pozyczka-miedzy-czlonkami-najblizszej-rodziny-zwolnienie-z-podatku-pcc_ver_1_3.pdf

- https://www.podatki.gov.pl/media/6286/objasnienia-do-deklaracji-w-sprawie-podatku-od-czynnosci-cywilnoprawnych-pcc-3pdf.pdf